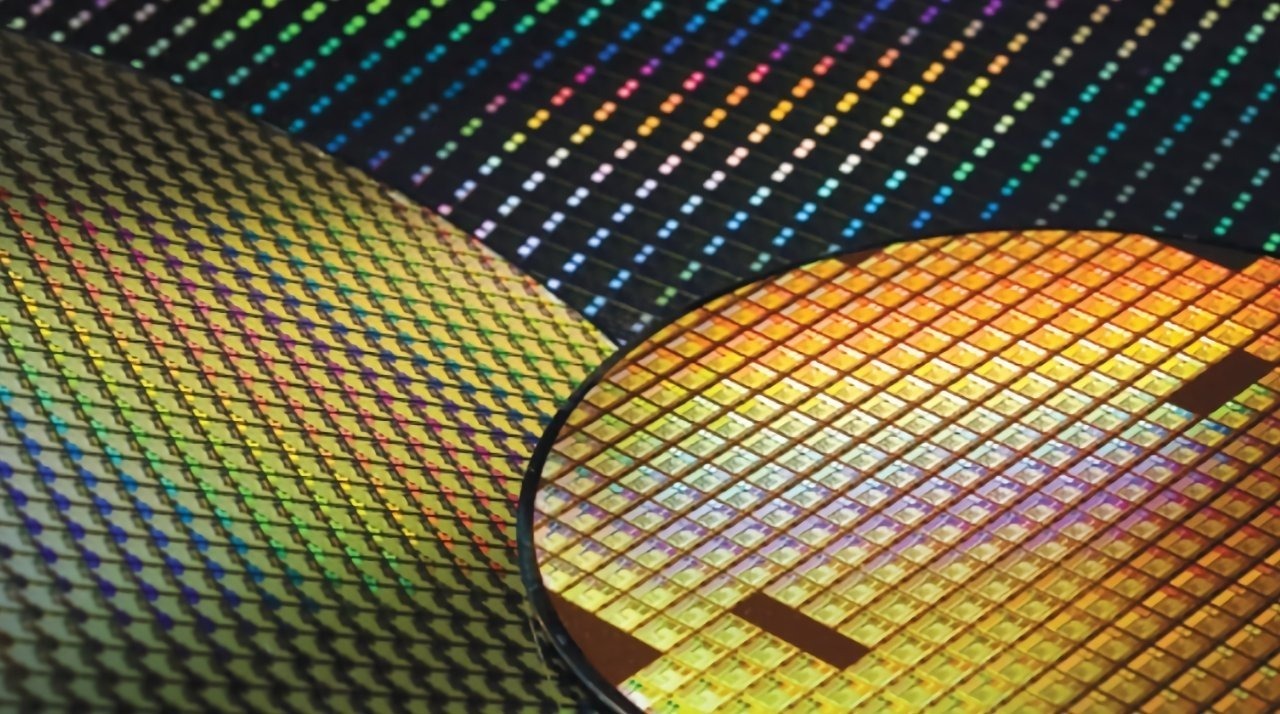

Nonostante la situazione tra TSMC e Apple non sia tutta rose e fiori, la produzione di chip a 3 nm della fonderia, quel processo che sarà alla base dei SoC Apple A17 Bionic (che debutterà sugli iPhone 15 Pro) e Apple Silicon M3 (che vedremo sui futuri Mac), sembra ben avviata.

Tuttavia, la stessa TSMC ha dichiarato agli analisti di non essere ancora in grado di tenere il passo con la domanda del proprio cliente principale, affermando che i tassi di rendimento (ovvero il rapporto tra chip utilizzabili e chip che vengono scartati) non sono ancora tali da potere addebbitare al colosso di Cupertino un intero wafer di chip prodotto.

Indice:

Nelle puntate precedenti

Prima di arrivare alla situazione attuale, è giusto fare una sorta di riassunto delle puntate precedenti di questa vicenda che perdura ormai da alcuni mesi e che adesso, momento in cui la produzione sta arrivando al momento cruciale, è calda quanto mai.

Lo scorso settembre è trapelata l’indiscrezione (che ha poi trovato conferma) secondo cui Apple avrebbe scelto TSMC, e più precisamente il processo produttivo a 3 nm (N3) di seconda generazione, per la produzione dei chip Apple Silicon M3 ed A17 Bionic, piattaforme che debutteranno sui prodotti che il colosso di Cupertino lancerà sul mercato a partire dal terzo quadrimestre del 2023.

Pochi giorni dopo questa indiscrezione, è venuto fuori che Apple si sarebbe rifiutata di pagare il 6% in più per i chip a 3 nm di TSMC; sicuramente, dalle parti di Cupertino hanno cercato di fare pressioni, contando sul fatto di essere il principale cliente della fonderia per potere negoziare un accordo migliore rispetto a quello proposto da TSMC.

Dopo alcuni mesi di “silenzio”, all’inizio del 2023 (nel mese di febbraio) è poi tornata in auge la questione: in un primo momento, è trapelata l’indiscrezione secondo cui Apple stesse cercando di servirsi sempre meno di TSMC; pochi giorni dopo, invece, è giunta una notizia che, probabilmente, segna il raggiungimento di un nuovo accordo tra le due parti.

Pare che Apple abbia prenotato l’intero impianto di produzione a 3 nm di TSMC, garantendosi l’esclusiva per un certo intervallo di tempo, con l’obiettivo di guadagnare un cospicuo vantaggio sulla concorrenza (il passaggio ai 3 nm garantisce miglioramenti lato prestazioni e lato efficienza energetica rispetto ai 4 nm di A16 Bionic e ai 5 nm degli Apple Silicon M2).

All’inizio del mese di aprile, però, un altro episodio si è aggiunto alla vicenda. La fonderia, conscia delle difficoltà nella produzione, avrebbe chiesto ad Apple di rivedere gli obiettivi prestazionali dei prossimi chip; questo potrebbe tradursi in una scelta di compromesso da parte del colosso di Cupertino che, tra miglioramenti consistenti lato prestazioni e lato efficienza energetica, probabilmente potrà dare la priorità ad uno solo dei due aspetti.

Segui APPLE Italia su Telegram, ricevi news e offerte per primo

Un nuovo capitolo della telenovela Apple-TSMC

Arriviamo ad oggi. Riprendendo quanto anticipato in apertura, CC Wei, il CEO di TSMC, ha dichiarato in una teleconferenza con gli analisti che la fonderia non riesce ancora a tenere il passo con la “domanda dei clienti” (con un chiaro riferimento ad Apple):

La nostra tecnologia a 3 nm è la prima nel settore dei semiconduttori a produrre grandi volumi con un buon rendimento. Poiché la domanda dei nostri clienti per N3 [terminologia che usa TSMC per la produzione a 3 nm, ndr] supera la nostra capacità di fornitura, prevediamo che N3 sarà completamente esaurito nel 2023, supportato sia dalle applicazioni HPC che per smartphone. Il considerevole contributo alle entrate di N3 dovrebbe iniziare nel terzo trimestre e N3 contribuirà con una percentuale a una cifra singola/doppia delle nostre entrate totali di wafer nel 2023.

Attualmente, Apple paga solo i chip utilizzabili

Come molti di voi sapranno, i chip vengono prodotti in wafer composti da centinaia di singoli chip. Normalmente, un cliente paga alla fonderia un prezzo concordato per l’intero wafer.

A quanto pare, attualmente Apple starebbe pagando a TSMC solo i chip utilizzabili di ciascun wafer: questo perché, in questa fase, poco più della metà dei chip su ciascun wafer (circa il 55% risulterebbero utilizzabili).

Di seguito riportiamo le affermazioni di Brett Simpson, analista senior di Arete Research in un rapporto fornito a EE Times:

Apple pagherà TSMC per i chip riconosciuti come buoni piuttosto che per i prezzi standard dei wafer, almeno per i primi tre o quattro quarti della produzione N3, almeno fino a quando i rendimenti saliranno a circa il 70%. Pensiamo che TSMC passerà ai normali prezzi per l’intero wafer N3 con Apple durante la prima metà del 2024, a prezzi di vendita medi di circa 16-17 mila dollari per wafer. Attualmente, riteniamo che i rendimenti N3 di TSMC per i processori A17 e M3 siano intorno al 55% e TSMC prevede di aumentare i rendimenti di almeno cinque punti ogni trimestre.

Nonostante tutto, i chip a 2 nm potrebbero arrivare già nel 2025

Sebbene una resa del 55% sembri molto bassa, si tratta di un andamento tipico per una fonderia che sta ancora perfezionando il più recente processo produttivo a 3 nm.

Considerando i miglioramenti nel rendimento che spera di apportare TSMC, una resa molto vicina al 90% dovrebbe arrivare verso la fine del 2024.

Il prossimo passo importante per TSMC, e per tutti i grandi competitor, saranno i chip a 2 nm. Secondo indiscrezioni, la fonderia taiwanese dovrebbe iniziare la produzione di chip del genere nel 2025 e, quasi scontato, Apple sarebbe già in prima fila per renderli parte integrante dei propri iPhone flagship di quell’anno che, qualora venissero mantenute le denominazioni attuali, potrebbero essere gli iPhone 17 Pro.

Potrebbero interessarti anche: iPhone 15 Ultra con sensore da 1″, fine supporto per 3 iPad: i rumor di oggi e La WWDC 2023 si avvicina e dei Mac inediti spuntano in “Dov’è” di Apple

I nostri contenuti da non perdere:

- 🔝 Importante: Recensione TP-Link Archer NX600, il router 5G per gli "sfibrati"

- 💰 Risparmia sulla tecnologia: segui Prezzi.Tech su Telegram, il miglior canale di offerte

- 🏡 Seguici anche sul canale Telegram Offerte.Casa per sconti su prodotti di largo consumo