Nelle scorse ore Arm ha annunciato ufficialmente l’intenzione di quotarsi in borsa a Wall Street, un’operazione attesa da mesi e destinata a diventare una delle più significative del recente mercato statunitense. Vari analisti parlano di una valutazione fra i 60 e i 70 miliardi di dollari e di un obiettivo di raccolta di 10 miliardi, in cui potrebbero intervenire anche aziende cardine del settore tecnologico come Apple, Intel, Samsung e NVIDIA, che già due anni fa tentò di compare Arm, pur senza successo.

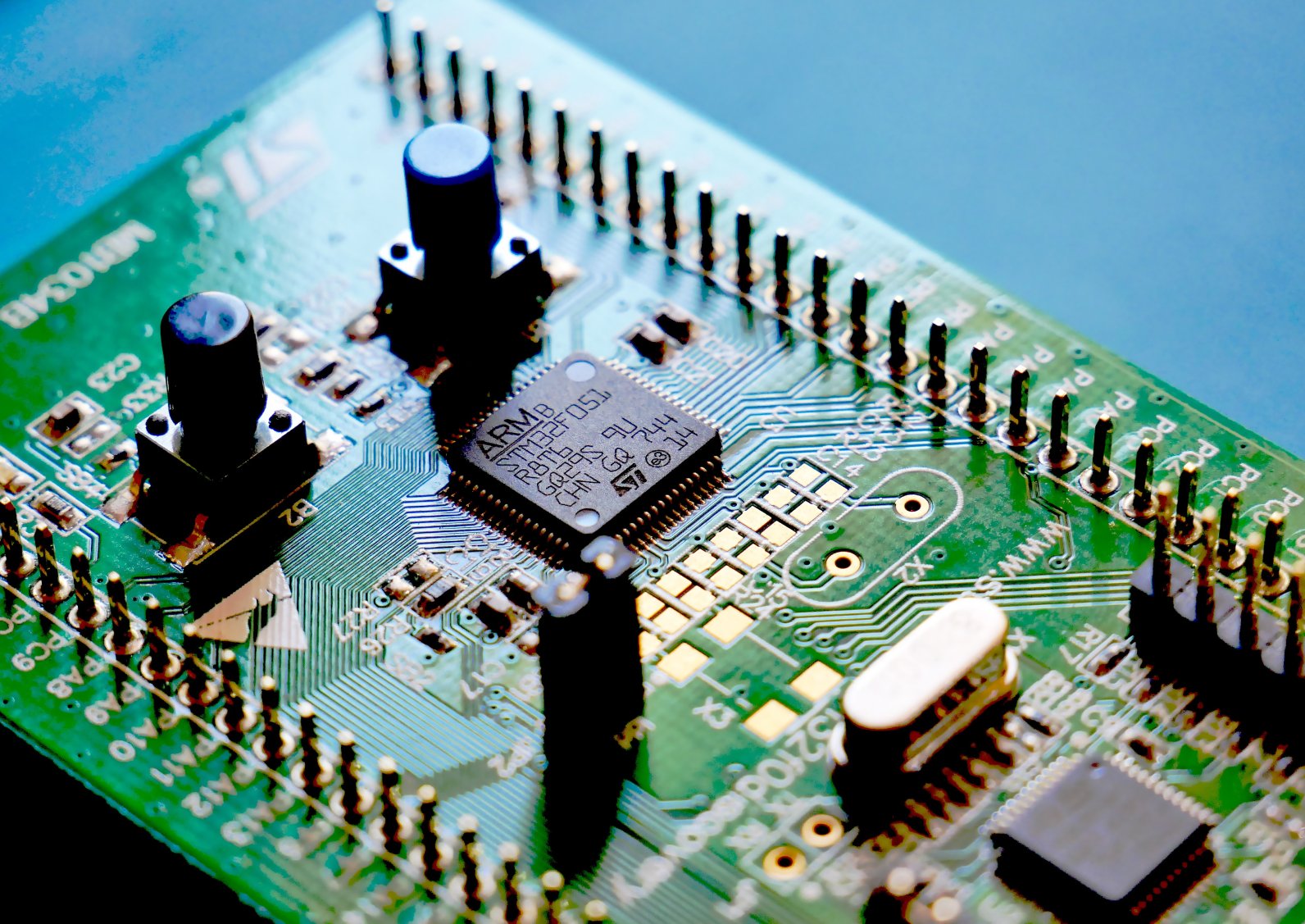

I chip di Arm sono pronti per la borsa

Arm Holdings è un’azienda britannica di proprietà del gruppo giapponese SoftBank, una delle più importanti nella produzione di microchip, il cuore della maggior parte dei dispositivi con cui abbiamo a che fare tutti i giorni, compresi gli smartphone, i computer, i televisori, ma anche le automobili, le armi di difesa e gli strumenti del settore sanitario. Pur non producendoli direttamente, Arm progetta l’architettura di quasi tutti i chip presenti negli smartphone e di buona parte dei dispositivi tech attualmente in commercio: rispettivamente per il 99% e per il 70% secondo quanto riportato dal Financial Times.

La recente crisi dei chip, cui sta facendo fronte anche l’Europa, ha reso di pubblico dominio l’importanza di queste componenti, da cui dipende ormai l’intero mercato globale. E la prossima quotazione in borsa di un’azienda così importante come Arm è probabile che si riveli una mossa significativa, potenzialmente una delle più grandi IPO (offerta pubblica iniziale) tecnologiche di sempre, dopo Alibaba e Meta.

Ieri l’annuncio del deposito presso la Security and Exchange Commission (l’Autorità dei mercati finanziari statunitense, SEC in acronimo) dei documenti preliminari per la proposta dell’offerta pubblica iniziale a Wall Street. “Arm ha annunciato di aver depositato pubblicamente una dichiarazione di registrazione in modulo F-1 presso la Securities and Exchange Commission degli Stati Uniti in relazione alla proposta di offerta pubblica iniziale” si legge nel comunicato stampa, da cui tuttavia mancano i dettagli relativi al numero di azioni e alla fascia di prezzo relativa.

Come anticipato, gli analisti stimano una valutazione di Arm che potrebbe arrivare a 70 miliardi di dollari, una cifra che supera del doppio i 32 miliardi di dollari spesi da SoftBank per comprare Arm nel 2016. Si parla di un obiettivo di raccolta di 10 miliardi e, già da diverse settimane, di varie aziende chiave che sarebbero intenzionate a investire nel titolo di Arm, fra cui Apple, che ricordiamo utilizzare l’architettura ARM per i suoi chip anche per computer Mac, ma anche Samsung, Intel e la già interessata NVIDIA.

In ogni caso, pur avendo depositato presso la SEC la registrazione della proposta di offerta pubblica iniziale per la quotazione in borsa di Arm, i titoli non possono essere né venduti, né l’azienda può accettare offerte di acquisto prima che la registrazione diventi effettiva. Secondo Bloomberg ne sapremo di più già a inizio settembre.

Potrebbero interessarti anche: Saltata la fusione fra Intel e Tower Semiconductor (a causa della Cina) e Una fabbrica di chip TSMC in Germania per rendere l’Europa più autosufficiente

I nostri contenuti da non perdere:

- 🔝 Importante: Recensione TP-Link Archer NX600, il router 5G per gli "sfibrati"

- 💰 Risparmia sulla tecnologia: segui Prezzi.Tech su Telegram, il miglior canale di offerte

- 🏡 Seguici anche sul canale Telegram Offerte.Casa per sconti su prodotti di largo consumo